Ежегодно в конце декабря как коренные американцы, так и иммигранты должны задуматься о подготовке и подаче налоговой декларации США, а также об уплате налогов.

В этой статье я подробно расскажу, как устроена система налогообложения в стране, и отвечу на важные вопросы: когда нужно платить налоги, какие аспекты могут влиять на размер удерживаемого налога, а также поделюсь информацией о том, как самостоятельно считать налоги в США для физических лиц (на примере Нью-Йорка, где я живу) и подать документы в Налоговую службу.

Должны ли вы платить налоги в США?

В Соединенных Штатах существуют четкие правила, определяющие необходимость уплаты налогов и ежегодной подачи налоговой декларации. На ваши налоговые обязательства влияют следующие факторы:

сколько месяцев в году вы проживаете в США,

являетесь ли вы гражданином Америки или другой страны,

есть ли у вас собственный бизнес в США или за границей.

Но главным фактором является ваше налоговое резидентство. К налоговым резидентам относят держатели грин-карты и вида на жительство, постоянные жители страны, туристы (если они пробыли в США более полугода).

Существуют некоторые исключения для студентов, дипломатов и пациентов, проживающих в США на период лечения. Для этих категорий граждан может быть предоставлен временный период освобождения от подачи налоговых деклараций и уплаты налогов. Например, для студентов предусмотрен период налоговых каникул сроком на 5 лет с момента въезда в страну.

Согласно американскому налоговому законодательству, резиденты, граждане и держатели грин-карты обязаны платить налоги с мирового дохода. Это означает, что если у вас есть доход в другой стране, вы должны заплатить часть налога в казну США. Если вы не являетесь резидентом США, но имеете здесь бизнес, приносящий доход, вы также обязаны подать декларацию и уплатить все налоговые обязательства.

В этой статье мы сосредоточимся на иммигрантах, которые уже являются резидентами и имеют официальную работу, а значит, обязаны ежегодно подавать налоговую декларацию США.

Когда нужно платить налоги в США?

Согласно разделам 6011(a), 6012(a) и 6072(a) Положения Министерства финансов США, федеральную налоговую декларацию необходимо подавать ежегодно.

Прием документов за истекший год начинается 1 января нового года, а крайний срок подачи — 15 апреля. В некоторых случаях можно запросить продление срока подачи на шесть месяцев, используя форму 4868. В таком случае крайний срок подачи декларации переносится на 15 октября.

Следовательно, федеральные налоги необходимо оплатить до 15 апреля, но лучше сделать это заранее, особенно если вы подаете декларацию в бумажном виде — существует риск, что IRS может отклонить ее из-за неправильного оформления.

Помимо федерального налога, также нужно уплачивать подоходный налог штата. Сроки уплаты подоходного налога штата обычно совпадают с федеральным сроком, но есть исключения в пяти штатах, где установлены другие сроки:

Гавайи — до 20 апреля 2026 года

Делавэр — до 30 апреля 2026 года

Айова — до 30 апреля 2026 года

Вирджиния — до 1 мая 2026 года

Луизиана — до 15 мая 2026 года

В Нью-Йорке таких исключений нет, и жителям нужно подать декларацию до 15 апреля. В 2026 году для большинства налогоплательщиков последним днем для подачи декларации за 2025 год будет среда.

Для получения дополнительной информации рекомендую обратиться в налоговое управление вашего штата.

Также читайте:

→

Информация о сроках уплаты налогов для физических лиц по месяцам

Кратко о видах налогов в США и их примеры для штата Нью-Йорк

Основные виды налогов

В США существуют два основных вида налогов: подоходный налог (или налог общего значения) и федеральный налог на фонд оплаты труда (или налог специального значения).

Подоходный налог в США

Подоходный налог (Income Tax), также известный как федеральный подоходный налог (Federal Income Tax), взимается с любого дохода, полученного резидентом США. Он уплачивается в случае получения следующих видов дохода:

заработная плата или бонусные выплаты;

дивиденды;

компенсации;

доход от сдачи недвижимости в аренду;

проценты от владения капиталом;

доход от продажи недвижимости или земельного участка;

доход от вашего бизнеса.

Ставка федерального подоходного налога варьируется от 10.00% до 37.00% в зависимости от ваших жизненных обстоятельств. Под жизненными обстоятельствами подразумеваются:

ваш семейный статус (холост, женат/замужем, глава семьи и т.д.);

количество иждивенцев;

уровень вашего дохода;

наличие дополнительных источников дохода (дивиденды, аренда, капитал и т.д.);

возможность использования налоговых вычетов и льгот (например, за обучение или медицинские расходы);

место жительства (влияние налогов штата и местных налогов).

Эти факторы определяют вашу налоговую категорию и, соответственно, размер налога, который вы должны уплатить.

Размер федерального подоходного налога определяется по единой для всех штатов прогрессивной шкале, привязанной к размеру дохода. Чем больше ваш доход, тем выше процент налога в США, который вам придется уплатить.

Пример расчета федерального подоходного налога в Нью-Йорке:

Если вы подаете декларацию как индивидуальный налогоплательщик, у вас нет доходов, кроме заработной платы, и вы состоите в браке, но ваш супруг(а) временно не работает, в Нью-Йорке у вас будет удержано 30.00%-33.00% от заработной платы.

При том же семейном статусе, но при наличии дополнительных доходов, таких как получение наследства или доход от сдачи квартиры в аренду, удерживаемый налог в Нью-Йорке может вырасти до 40.00% и выше, в зависимости от размера этих доходов.

Федеральный налог в США на фонд оплаты труда

Федеральный налог (Federal Insurance Contributions Act, FICA) — это налог в США, который вы платите в качестве взноса на социальное и медицинское обеспечение. Этот налог обязаны платить как работник, так и работодатель. Он состоит из двух частей:

Налог на медицинское страхование по старости (Medicare Tax) — национальная программа медицинского страхования. Обязательный налог в размере 2.90%, где вы и ваш работодатель оплачиваете по половине; если вы работаете как фрилансер, то всю сумму, то есть 2.90%, вы оплачиваете самостоятельно.

Налог в фонд социального обеспечения (Social Security Tax) — налог, который поддерживает пенсионную программу США, а также программы помощи людям с инвалидностью и безработным. Ставка налога составляет 12.40% от дохода. Если вы работаете на себя, вам нужно оплатить всю сумму, а если вы трудоустроены, то этот налог делится между вами и работодателем поровну (50/50).

FICA одинаков для всех штатов и является фиксированным, то есть не зависит от размера дохода.

Другие виды налогов

В каждом штате местные власти могут устанавливать собственные правила налогообложения, такие как подоходный налог штата, налог на имущество, налог на заработную плату и другие. В этой статье (на английском языке) вы можете подробнее ознакомиться с дополнительными видами налогов и их применением в зависимости от штата.

Какой налог в Нью-Йорке?

В Нью-Йорке вы облагаетесь подоходным налогом не только на федеральном уровне, но и подоходным налогом штата Нью-Йорк. Ставки налога в Нью-Йорке на зарплату варьируются от 4.00% до 10.90%. Существуют также юрисдикции, где взимается местный подоходный налог. Например, жители города Нью-Йорк с валовым доходом выше $107,650 также обязаны платить дополнительный налог.

Кроме того, в Нью-Йорке действуют следующие налоги:

корпоративный подоходный налог со ставками от 6.50% до 7.25%;

налог с продаж — 4.00%;

налог на недвижимость — 1.54% от стоимости жилья, занимаемого владельцем;

налог на бизнес;

налог на наследство и дарение;

налог на бензин — 25.68 цента за галлон и акциз на сигареты в размере $5.35.

На официальном сайте Департамента налогообложения и финансов штата Нью-Йорк вы можете найти всю актуальную информацию о налоговых ставках штата и последних обновлениях.

5 факторов, которые влияют на размер налога в США

Американская налоговая система, как и система начисления заработной платы, существенно отличается от той, что привычна для выходцев из стран Восточной Европы.

В США уплата налогов — это личная ответственность каждого работника. Ежегодно вам необходимо самостоятельно подавать налоговую декларацию и разбираться в том, как платить налоги в США. Расчет суммы удержанных налогов производится индивидуально с учетом пяти ключевых факторов. Рассмотрим каждый из них подробно.

Фактор №1 — Размер заработной платы

Федеральный подоходный налог в США рассчитывается по прогрессивной шкале: чем выше ваш доход, тем выше эффективная ставка, при этом к разным «слоям» дохода применяются разные проценты.

Конкретные ставки и актуальные диапазоны годового дохода для одиноких налогоплательщиков, супружеских пар и других категорий подробно разобраны в разделе «Федеральный подоходный налог в США» в нашей статье «Зарплата и налоги в США».

Фактор №2 — Семейное положение

В США семейный статус для целей налогообложения подразделяется на 5 категорий:

Не женат/не замужем. Налогоплательщики, не состоящие в браке или проживающие раздельно на основании свидетельства о разводе.

Супруги, состоящие в законном браке, подают совместную декларацию. В этом случае оба супруга подают одну общую налоговую декларацию.

Супруги, подающие декларации отдельно. Будучи в браке, каждый из супругов может подать налоговую декларацию по отдельности. Это может быть выгоднее, если удерживаемый налог при раздельной подаче деклараций меньше, чем при совместной. Иногда решение подавать документы раздельно связано с желанием каждого из супругов нести индивидуальную ответственность за свои финансовые обязательства.

Основной кормилец. Эта категория применяется к налогоплательщику, не состоящему в браке, но имеющему иждивенцев. Иждивенцами могут быть ближайшие родственники с инвалидностью или дети. Чтобы претендовать на этот статус при подаче налоговой декларации, вы обязаны самостоятельно оплачивать (из собственных средств, а не за счет льготных государственных выплат) более половины расходов на содержание вашего имущества и коммунальных платежей

Вдова или вдовец с ребенком-иждивенцем. Этот статус применяется к налогоплательщику, если он/-а подает декларацию в 2026 году за предыдущий налоговый год, а его/ее супруг/-а скончались в 2025 или 2024 году. Статус сохраняется при условии, что заявитель не вступил в новый брак до конца 2025 года.

Фактор №3 — Наличие дополнительных доходов

Самым простым вариантом заполнения налоговой декларации считается ситуация, когда вы подаете ее индивидуально и не имеете никакого другого дохода, кроме заработной платы. Однако ситуация усложняется, если у вас есть дополнительные доходы. К таким видам доходов относятся:

алименты;

получение наследства;

продажа дома или доход от сдачи недвижимости в аренду;

дивиденды от бизнеса;

пенсионные планы;

доходы от чаевых.

Все эти доходы вы обязаны указать в вашей декларации. В зависимости от наличия и размера дополнительных доходов, сумма налога, которую вам необходимо будет уплатить, рассчитывается индивидуально.

Фактор №4 — Являетесь ли вы членом пенсионной программы?

Прожить на государственную пенсию в США возможно, но это потребует скромного образа жизни. Поэтому многие работающие люди стараются вступить в пенсионную программу, чтобы накапливать определенную сумму с каждого зарплатного чека в счет своей будущей пенсии.

Это не обязательно, если вы молоды и пока не думаете о пенсии. Вы можете отложить вступление в программу на будущее. Либо же вы можете зарегистрироваться в программе пенсионных отчислений 401(k) и самостоятельно установить процент, который вы хотели бы регулярно откладывать на свою будущую пенсию.

Фактор №5 — Вид медицинского страхования

Многие американские компании предлагают новым сотрудникам воспользоваться корпоративной медицинской страховкой.

В моем случае компания предложила на выбор три тарифных плана медицинского страхования с различными условиями: для сотрудника, для сотрудника и его партнера, или для всей семьи с детьми. В зависимости от типа страхового покрытия, каждые две недели с моей зарплаты могут удерживать от $40 до $200 в счет медицинской страховки. В данный момент я выбрала индивидуальный тип покрытия, включающий стоматологическое обслуживание, который обходится мне в $90 ежемесячно.

Вы можете отказаться от корпоративной страховки, если тариф или страховая компания вам не подходят. Однако чаще всего работодатель требует, чтобы сотрудник был застрахован, если не в корпоративной, то в другой страховой компании.

Как платить налоги в США? Пример расчета в Нью-Йорке для физических лиц

Самым простым вариантом уплаты налогов является ситуация, когда вы получаете только один вид дохода — заработную плату, и не имеете иждивенцев, таких как дети, неработающие супруги или родственники с инвалидностью. В таком случае вы подаете декларацию индивидуально.

Рассмотрим, как считать налоги в США, на примере жителя Нью-Йорка с одним видом дохода.

Исходные данные:

➤ Молодая замужняя женщина без детей.

➤ Вид подачи декларации: индивидуально.

➤ Источники дохода: заработная плата — единственный доход.

➤ Размер заработной платы: $65,000 в год.

➤ Вид оплаты: один раз в 2 недели.

Процентные ставки налогов:

➤ Федеральный подоходный налог (Federal Income Tax): 14.80%.

➤ Налог на социальное обеспечение (Social Security Employee Tax): 6.20%.

➤ Налог на медицинское страхование (Employee Medicare): 1.50%.

➤ Подоходный налог штата Нью-Йорк (NY State Income Tax): 7.00%.

Чтобы рассчитать сумму, которую будет автоматически удерживать работодатель, нужно разделить годовую зарплату на 52 недели (количество недель в году).

65,000 / 52 = $1,250

Так как резидент получает зарплату каждые две недели, умножаем эту сумму на 2.

1,250 x 2= $2,500

$2,500 — это сумма до вычета налогов, которую вы будете получать каждые 2 недели.

Теперь рассчитываем размер налоговых отчислений (от суммы $2,500):

Федеральный подоходный налог: 14.80% = 2,500 x 0.148 = $370

Налог на медицинское страхование: 1.50% = 2,500 x 0.015 = $37.5

Налог на социальное обеспечение: 6.20% = 2,500 x 0.062 = $155

Подоходный налог штата Нью-Йорк: 7.00% = 2,500 x 0.07 = $175

Итого с каждого зарплатного чека будет удержано:

$370 + $37.5 + $155 + $175 = $737.5

Чистая зарплата каждые 2 недели составит:

$2,500 - $737.5 = $1,762.5

За год размер налоговых отчислений составит:

$737.5 * (52/2) = $19,175

А чистая зарплата за год будет равна:

$65,000 - $19,175 = $45,825

Теперь, когда вы понимаете, как рассчитываются налоги вручную, возможно, вам будет удобнее использовать специальные калькуляторы, которые автоматически выполнят эти расчеты. Они помогут вам сэкономить время и избежать ошибок.

Как подать налоговую декларацию в Нью-Йорке самостоятельно?

Что нужно сделать после расчета налога? Правильно — заполнить налоговую декларацию. Вы можете заполнить и подать ее самостоятельно или воспользоваться услугами налогового консультанта. Далее я пошагово расскажу, как это сделать самостоятельно.

Шаг 1. Определите, нужно ли вам подавать налоговую декларацию

Обычно подавать федеральную налоговую декларацию в США не нужно, если ваш годовой доход не превышает суммы стандартного вычета (с учетом допвычетов за возраст 65+ и/или слепоту) для вашего статуса. Для 2026 года базовый стандартный вычет составляет: $16,100 для одиноких, $24,150 для главы семьи, $32,200 для супружеской пары, подающей совместно, плюс дополнительный вычет для налогоплательщиков в возрасте 65+.

Шаг 2. Соберите необходимые документы и формы

Стандартный перечень включает:

Номера социального страхования или индивидуальные идентификационные номера налогоплательщиков.

Информацию об иждивенцах.

Справки о заработной плате (форма W-2, W-2G, 1099-R, 1099-MISC).

Форму 1099-G для любого облагаемого налогами пособия по безработице.

Формы 1099 от банков со сведениями о процентах по вкладам и дивидендах.

Федеральные и штатные налоговые декларации за прошлый год.

Расходы, подлежащие вычету для возврата налогов в США.

Информацию для получения налоговых льгот.

Маршрутный номер банковского счета и номера счетов для прямого депозита.

В зависимости от вашего иммиграционного статуса могут потребоваться дополнительные документы.

Шаг 3. Выберите способ подачи декларации

Подать налоговую декларацию можно:

Через государственный онлайн-сервис подготовки деклараций (бесплатно).

С помощью платных сервисов для подачи электронных деклараций (например, TurboTax, H&R Block) — они позволяют одновременно оплатить федеральные и штатные налоги и подать декларацию.

По почте — необходимо отправить бумажную версию, приложив чеки на сумму налогов (наличные деньги в конверт вкладывать нельзя). Это бесплатно, но обработка бумажных налоговых деклараций занимает в два раза больше времени, чем обработка электронных форм.

Шаг 4. Подача декларации

Для подачи налоговой информации используется несколько форм, наиболее распространенные из которых: 1040, 1040-SR, 1040-ES и1040-V.

Адрес для отправки письма с декларацией зависит от формы, которую вы используете. Например, для формы 1040 в штате Калифорния адрес следующий:

Internal Revenue Service

P.O. Box 802501

Cincinnati, OH 45280-2501

Найти адрес отправки для вашего штата и формы можно на официальном сайте IRS в разделе «Where to file paper tax returns with or without a payment» (страница доступна на английском и русском языках).

Для подачи декларации в штате Нью-Йорк:

Если вы платите налоги в Нью-Йорке, подать налоговую декларацию можно бесплатно онлайн с помощью программы Free File от Налогового управления.

Также вы можете воспользоваться следующими программами для подачи налоговой декларации:

Название | Когда возможна бесплатная подача на ресурсе |

Ваш доход составляет $45,000 или меньше. Ваш доход составляет $79,000 или меньше, и вы находитесь на действительной военной службе (включая резервистов и Национальную гвардию. | |

Ваш доход составляет до $44,000. Вы имеете право на налоговый кредит за заработанный доход. Ваш доход составляет до $79,000, и вы находитесь на действительной военной службе (включая резервистов и Национальную гвардию. | |

Ваш доход до $45,000. Ваш доход до $79,000 и вы находитесь на действительной военной службе (включая резервистов и Национальную гвардию. | |

Ваш доход составляет от $17,000 до $79,000. Ваш доход составляет до $79,000, и вы находитесь на действительной военной службе (включая резервистов и Национальную гвардию. |

Если онлайн-формат подачи налога в Нью-Йорке для физических лиц вам не походить, вы можете отправить бумажную версию по почте. Адреса для различных форм:

Форма подачи | Адреса |

1040 | Internal Revenue Service |

1040-ES | Internal Revenue Service |

1040-ES(NR) | Internal Revenue Service |

1040-V | Internal Revenue Service |

1040-X | Department of the Treasury |

4868 | Internal Revenue Service |

Шаг 5. Оплата налогов

Заплатить налоги можно следующими способами:

онлайн на сайте IRS (безопасный платеж);

отправить чек или денежный перевод по почте.

Если вы не можете уплатить налоги в срок, у вас может быть возможность установить план выплат. В случае отсутствия такой возможности и неоплаты налогов вовремя, правительство начисляет дополнительные сборы и проценты.

Не уверены, что справитесь с заполнением налоговой декларации самостоятельно? Опытные налоговые консультанты помогут вам избежать ошибок и получить максимальный возможный возврат.

Схемы оплаты налогов: что нужно знать?

Существуют две схемы уплаты налогов, в зависимости от условий вашего официального трудоустройства. В первом случае все налоги в США работодатель автоматически удерживает из вашей заработной платы. Во втором — вы получаете заработную плату без каких-либо удержаний, но в конце каждого налогового года обязаны уплатить налоги самостоятельно.

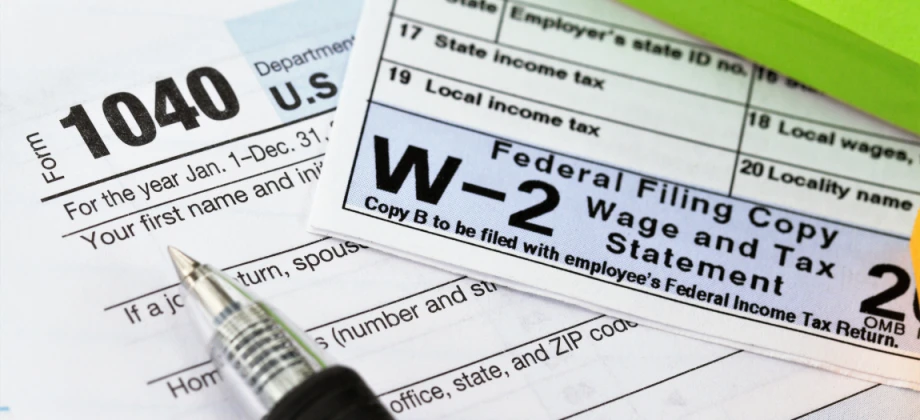

Если работодатель автоматически удерживает налоги из вашей зарплаты, вам нужно будет только запросить у него форму W2. В этой форме работодатель указывает информацию о вашей заработной плате и всех удержанных налогах за налоговый год. Эти данные понадобятся вам для заполнения налоговой декларации.

Если работодатель не удерживает налоги автоматически, вам придется самостоятельно рассчитать сумму, которую нужно будет оплатить в качестве налогового сбора в начале следующего года. В такой ситуации вам нужно запросить у него форму 1099.

При желании можно справиться с заполнением и подачей декларации самостоятельно. Однако у многих возникают трудности, особенно при первом заполнении. Если заполнить форму самостоятельно не получается, лучше не рисковать и обратиться за помощью к квалифицированному бухгалтеру или юристу.

Также читайте:

→

Форма W2 и 1099: что это, кому они нужны и их ключевые отличия

Кто может помочь в заполнении налоговой декларации?

Заполнение налоговой декларации может быть непростым, особенно если вы делаете это впервые. Если вы не уверены в правильности заполнения или не понимаете всех нюансов, лучше обратиться к профессионалу. Существует множество ресурсов, с помощью которых можно найти специалиста по налогам. Вот некоторые из них:

Каталог BAZAR.club — здесь вы можете найти русскоязычного налогового специалиста, изучить подробную информацию о нем, а также связаться напрямую для получения быстрого ответа на ваш запрос.

«Налоги в США» — популярная группа в Facebook для русскоговорящих иммигрантов. Здесь вы можете задать любой вопрос о налогах, в зависимости от штата, в котором проживаете, а также обратиться за помощью к профессиональному специалисту.

Но перед тем, как искать налогового бухгалтера, стоит заглянуть на сайт IRS. В разделе «Выбор специалиста по налогам» вы найдете полезную информацию, которая поможет:

Получить рекомендации по выбору налогового агента.

Узнать об ошибках, которых следует избегать при поиске специалиста.

Проверить послужной список и квалификацию выбранного вами эксперта.

Совет: при первой подаче налоговой декларации я рекомендую обратиться к русскоговорящему налоговому бухгалтеру. Отсутствие языкового барьера поможет вам детально разобраться во всех вопросах и понять принципы работы системы налогообложения в США.

Чем грозит неуплата налогов в США?

Неуплата налогов является одним из самых серьезных правонарушений в США. Поэтому случаев намеренного уклонения от уплаты налогов не так много. Если налоговый резидент не отправил документы в срок, Государственная налоговая служба налагает на нарушителя серьезные взыскания. Это может быть многоуровневая система штрафов, когда вам придется заплатить штрафы как местного, так и федерального уровня.

В штате Нью-Йорк штраф за просрочку отправки декларации на срок до 5 дней составляет от 2.00% до 5.00% от общей суммы налога. Помимо оплаты штрафа, налоговый резидент должен также погасить всю сумму налогового сбора. Если нарушитель не реагирует на предостережения налоговой службы, процент штрафа может быть увеличен до 15.00% от суммы налога.

Налогоплательщик может быть оштрафован даже в случае своевременной отправки декларации, если в ней были допущены серьезные ошибки или указана недостоверная информация. В таком случае размер штрафов, независимо от штата, составляет:

$50 — если форма декларации была заполнена с ошибками;

$250 — если декларация была возвращена вам из-за недостоверно или ошибочно указанных сведений;

$50 — за любую другую ошибку в декларации, требующую исправления.

Следует отметить, что возможность тюремного заключения за неуплату налогов в США практически отсутствует с точки зрения уголовного законодательства. Если вам будет выписан штраф, вы можете оспорить его в суде. Однако такие процессы часто затягиваются на неопределенное время и в большинстве случаев не приводят к положительному результату для налогоплательщика. Чаще всего суд выносит решение не в пользу налогоплательщика, и единственным вариантом остается уплата штрафа.

Подведем итоги:

Начисление налога в США с зарплаты индивидуально и зависит, прежде всего, от вашего статуса и штата, в котором вы проживаете.

Процесс расчета налогов может показаться сложным для многих. Однако, если подойти к этому вопросу ответственно и уделить время на изучение всех нюансов, у вас все получится.

Если это ваша первая декларация в США и вы испытываете трудности с самостоятельным заполнением, всегда можно обратиться за помощью к квалифицированному специалисту. Он сможет как подготовить налоговую декларацию за вас, так и проконсультировать по некоторым вопросам, если вы планируете заполнять документ самостоятельно.

Нью-Йорк считается одним из самых дорогих городов и штатов, в том числе и по уровню налогообложения. С моей заработной платы ежемесячно удерживается 35% в виде различных налогов. Однако большие перспективы и возможности, которые открывает Нью-Йорк, позволяют найти работу в успешной компании, где вас будут постоянно мотивировать и способствовать вашему профессиональному росту. Ежегодно происходит индексация заработной платы. Кроме того, в большинстве компаний вам предлагается пройти курсы повышения квалификации, что может привести к увеличению вашей заработной платы!

Эта статья — не юридическая консультация. Если у вас есть вопросы, связанные с вашей конкретной ситуацией, рекомендую проконсультироваться с адвокатом, бухгалтером или другим квалифицированным специалистом.